Henrik Milton

VD & fondförvaltare, Brock Milton Capital AB

Tänk på att:

Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet.

Blogg & Media

Blogg | 20 feb 2024

I slutet av januari och början av februari 2024 åkte jag, min förvaltar-kollega Andreas Brock och produktspecialist Kristofer Berggren, till Indien för att träffa våra två indiska innehav HDFC Bank och Kotak Mahindra Bank. Vi passade även på att träffa konkurrenter samt andra intressanta bolag i landet inom bland annat hälsovårdssektorn, IT-sektorn och industrisektorn. En väldigt givande resa och i detta blogginlägg tänkte jag dela med mig av mina intryck samt fokusera på banksektorn.

Indien är ett land som går på högvarv och det är bra fart på ekonomin med en BNP-tillväxt på 6 - 7%. 2016 genomförde indiska staten en valutareform (demonetisation) för att minska antalet sedlar i landet och motverka den svarta ekonomin. Reformen har gjort att staten blivit bättre på att ta in skatter för att bygga ut infrastrukturen. Indien är en växande ekonomi som behöver satsa mycket på att bygga nya vägar, järnvägar och kraftproduktion, för att klara av att hantera den starka tillväxten i landet. Under vår analysvecka i Mumbai kunde vi med egna ögon se byggandet av en ny stor motorväg och en ny tunnelbana som ska vara klar om några år.

Indiens centralbank Reserve Bank of India (RBI) är en stark ”regulator” som styr Indiens banker med lite av en järnhand. När vi har hört vad som har berättats om RBI under analysveckan så framstår faktiskt vår egen Riksbank, ursäkta uttrycket, som ganska svag. Då hjulen snurrar fort i Indiens ekonomi har RBI känt sig tvungna att höja styrräntan för att hålla tillbaka inflationen. En effekt har blivit att rupien varit ovanligt stark mot andra valutor. Syftet med att hålla en stark rupie har varit att motverka importerad inflation som annars hade blivit fallet med en svag rupie.

En intressant detalj som vi fick lära oss under mötet med Axis Bank, var att RBI noggrant följer det som kallas ”Rate Transmission”. Begreppet innebär att man följer bankernas in- och utlåningsräntor och jämför dessa med styr- och marknadsräntorna. RBI vill styra så att bankerna inte gör några ”övervinster”, varken i ränteuppgång (bankerna gör övervinster på inlån för att de är långsamma med att höja inlåningsräntorna) och i räntenedgång (bankerna gör övervinster på lån då de är långsamma med att sänka utlåningsräntorna). Vi svenskar hade förmodligen också önskat att Riksbanken vore mer högljudd i sin kommunikation mot bankerna vid stora upp- och nedgångar i styr- och marknadsräntor.

Indien kommer troligen ha val i april eller maj 2024 motsvarande vårt riksdagsval, där Indiens premiärminister, Narendra Modi, ska försöka bli omvald till en ny period. Vi fick uppfattningen att indierna verkar ganska nöjda med sin premiärminister. I samband med valet kommer den nyvalda regeringen att presentera en ny budget och nya satsningar i landet.

Den strama finanspolitiken, att RBI håller hårt i pengarna, har blivit till ett problem för de privata bankerna eftersom det har blivit brist på likviditet i systemet. Likviditeten är viktig för bankerna eftersom den delvis hamnar på bankernas inlåningskonto och dessa medel utgör grunden för bankernas billiga funding.

Srinivasan Kothandaraman Vaidyanathan, CFO på HDFC Bank, sa vid vårt möte att RBI dammsuger marknaden på likviditet för att man är orolig för att få en för hög inflation. En hög inflation skapar missnöje bland befolkningen och för att dämpa eventuell oro vill RBI och regeringen av förklarliga skäl hålla tillbaka inflationen.

Det problem vi sett i den senaste rapportperioden för våra banker är att tillväxten mellan kvartalen, av inlånande medel (deposits) till vanliga bankkonton, har krupit ned till cirka 2%. Vanligtvis brukar det ligga på 4% och som jag skrev ovan så används dessa inlånade medel som finansiering (funding) för bankens utlåning. Den billiga fundingen är en av styrkorna med de Indiska bankerna och ofta kan de finansiera all utlåning med egen inlåning. Som en jämförelse måste en större svensk bank finansiera sin utlåning både med kundernas inlåning och via obligationsmarknaden (upplåningen på obligationsmarknaden är dyrare). Anledningen till den ”externa” finansieringen för de svenska bankerna är att det inte finns tillräckligt mycket medel på inlåningskontona för att finansiera utlåningen. När till exempel fastighetspriserna stiger mer än inlåningen ökar måste bankerna låna upp pengar på kapitalmarknaden för att möta behovet. Många banker strävar efter goda ratings från bland annat S&P Global, som för övrigt är ett innehav i Coeli Global Select. Ju högre rating desto lägre upplåningskostnader (räntor) för bankerna.

I inledningen av 2024 har våra Indiska banker haft en lite tuffare start men vi bedömer att de ska komma tillbaka normal tillväxt, 15–20% i årstakt, i både in- och utlåning under sommaren när valet är över och den nya budgeten är fastställd. Det samma gäller likviditeten i banksystemet.

Välskötta HDFC Bank förvärvade en bolånebank under 2023

HDFC Bank har varit ett innehav i Coeli Global Select under många år. Banken har under åren haft en årsvis låne- och vinsttillväxt på 15–20% vilket har lagt grunden för en bra aktieutveckling. HDFC har idag 93 miljoner kunder och mer än 8000 bankkontor i Indien. Strategin med att ha många bankkontor är att kunna sälja bankens produkter på många ställen och kunna ta in billiga deposits (pengar på inlåningskonto) som de sedan kan använda för att låna ut och tjäna pengar på räntenettot.

2023 slutförde HDFC Bank förvärvet av HDFC Limited, ett indiskt bolåneinstitut som använde samma varumärke. När den nya bolånestocken konsoliderades in i balansräkningen sjönk den totala räntenettomarginalen från höga 4,3% (utan bolån) till 3,6% (med bolån). Aktiemarknaden gillar generellt inte försämrade marginaler hos bolag och även i detta fall har förvärvet gjort att banken numera handlas på en lägre multipel (värdering) än tidigare. I och med sammanslagningen har HDFC’s behov av funding ökat betänkligt. Då HDFC inte längre är självfinansierad gällande funding har upplåningskostnaderna ökat. Likt de svenska bankerna har HDFC nu fått lov att finansiera sin utlåning på obligationsmarknaden med högre funding cost som bidrar till ett försämrat räntenetto.

Bildtext: Globalteamet träffar HDFC Banks CFO på deras huvudkontor i Mumbai i januari 2024.

Bildtext: Globalteamet träffar HDFC Banks CFO på deras huvudkontor i Mumbai i januari 2024.

Under mötet med HDFC berättade CFO att banken har ett stort fokus på öppna nya bankkontor så att banken så småningom kan komma tillbaka till en situation där man återigen är självfinansierad gällande utlåningen.

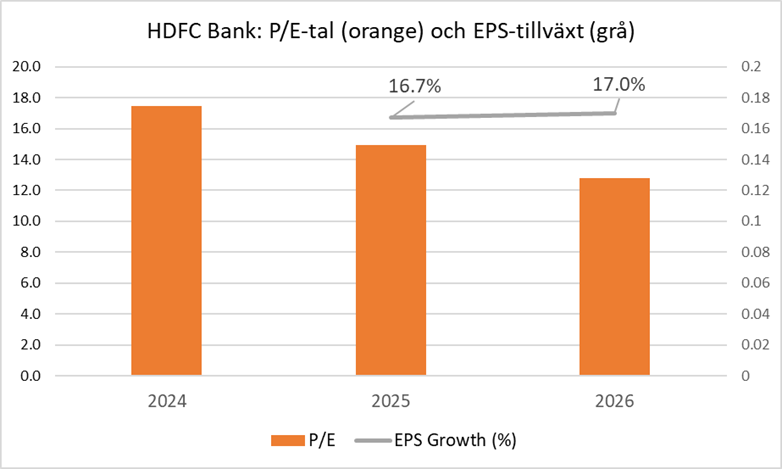

Vi tycker inte längre att HDFC endast ska värderas utifrån Price to Book-ratio (P/B), utan även med en P/E-tals värdering. Med den senaste nedgången i aktiekursen ser banken billig ut på P/E 17,5 med en förväntad vinsttillväxt på cirka 17%. Vi tror att makromiljön kommer att bli mer gynnsam för banker generellt under sommaren, och i takt med att likviditeten i systemet ökar. Ökad egen funding för HDFC kommer innebära att räntemarginalen stiger vilket är positivt för aktiekursen. En annan positiv effekt är att HDFC Bank nu kan erbjuda de nya kunderna från HDFC Limited (bolånebanken) nya produkter som gör att merförsäljningen kan öka av till exempel sparande, kreditkort, försäkringar och pension.

HDFC Banks P/E-tal och vinsttillväxt. Vi tycker bolaget har en attraktiv värderingen med en PEG-kvot nära 1. Källa: Bloomberg.

HDFC Banks P/E-tal och vinsttillväxt. Vi tycker bolaget har en attraktiv värderingen med en PEG-kvot nära 1. Källa: Bloomberg.

Kotak Mahindra Bank är en av det mest konservativa bankerna i Indien

Den andra indiska banken vi träffade under vår resa var Kotak Mahindra Bank, som har varit ett innehav i globalfonden sedan våren 2020. Kotak Mahindra Bank startades som en NFBC (Non-Financial Banking Company) av Uday Kotak 1985. År 2003 slog han ihop verksamheten med familjen Mahindra och bildade en bank som tog namnet Kotak Mahindra Bank. Banken är sedd som den mest konservativa banken i Indien och har haft relativt få kreditförluster under åren, vilket gjort att Kotak har handlats till en premiumvärdering i jämförelse med andra banker.

RBI har en regel att en CEO för en bank bara får vara det i maximalt i tio år. Detta gjorde att grundaren Uday Kotak tyvärr tvingats lämna posten som CEO. Han kommer att kvarstå som styrelseledamot och storägare av banken (äger idag 25,7%).

Uday Kotak har varit omåttligt populär och uppskattad av aktiemarknaden vilket har gjort att banken historiskt handlats till en premie i jämförelse med de andra bankerna.

Den nya CEOn för banken är Ashok Vaswani som tidigare jobbade på Citigroup och Barclays. Ashok Vaswani ”testas” nu av aktiemarknaden då marknaden vill se att han är av samma kaliber som Uday. Under vårt möte med CFO Jaimin Bhatt, fick vi veta att utnämningarna av nya bankchefer skiljer sig något åt för hur tillsättande av chefer sker i Sverige. När den nya CEOn skulle väljas ut fick Kotaks styrelse skicka minst två förslag till RBI och sedan var det RBI som valde ut den nya bankchefen. I Sverige fungerar det lite annorlunda; alla personer på ledande befattningar i finansiella bolag ledningsprövas av Finansinspektion och då har FI rätt att neka en kandidat att bli CEO. Jag har dock aldrig hört talas om att det är FI som i slutändan väljer CEOn, utan att det i stället är aktieägarna.

Bildtext: Möte med CFO och IR på Kotak Mahindra Bank i januari 2024.

Bildtext: Möte med CFO och IR på Kotak Mahindra Bank i januari 2024.

Kotak har en något annorlunda tillväxtstrategi än de andra bankerna. I stället för att satsa stort på att öppna många bankkontor försöker Kotak i stället växa sin kundbas genom digitala kanaler. Under mötet sa Kotaks CFO att banken kanske ska öka antalet kontor från cirka 1900 till 2200. Kotak är mer noggranna med var banken öppnar kontor, de satsar på stora och medelstora städer för sin etablering. HDFC Bank å andra sidan satsar mer på att växa över hela Indien och växer sin kundbas genom att öppna fler bankkontor än Kotak, kombinerat med en digital strategi. HDFC Bank har som ambition att öppna 5 000 nya bankkontor fram till 2029.

Kotak håller en hög teknisk nivå på sin bankverksamhet och har bland annat rekryterat folk från Amazon för att få in rätt personer som kan hjälpa banken att växa, framför allt inom kundupplevelsen. Det som vi debatterar i vårt analysteam är om Kotaks strategi för att växa antal kunder är rätt väg framåt. Hade Kotak varit en bank i Sverige hade det varit enklare eftersom vår digitala penetration är större. Indien är fortfarande ett ganska fattigt land med mycket folk boende på landsbygden vilket gör att det kan vara en fördel att ha många bankkontor runt om i landet för att växa.

ICICI Bank har flyttat fokus till en mer lönsam retailaffär

ICICI Bank är en konkurrent till HDFC och Kotak, som har genomgått en positiv förändringsresa sedan 2018, och blivit en bättre och mer lönsam bank. Förändringsresan har inneburit att banken inte lånar ut pengar bara för att växa utan har nu istället mer fokus på lönsamheten i sin affär. En förändring som banken gjorde var att de minskade utlåningen till stora bolag och projektfinansieringen då risken för kreditförluster är större inom dessa två kundgrupper. Idag fokuserar ICICI mer på att låna ut och göra affärer med privatpersoner. Idag har ICICI en mer balanserad lånestock bestående av bolag, privatpersoner och bolån. Under åren som banken har blivit mer lönsam har ICICIs räntenetto ökat och de har bland annat lyckats hålla nere upplåningskostnaden genom att vara helt självfinansierade via sina bankkontor. En annan förändring som bankens CEO, Sandeep Bakhshi har gjort, är att omorganisera banken efter funktionsansvar vilket lett till ett minskat antal mellanchefer.

ICICI har en marknadsandel på 7% av den totala bankmarknaden vilket gör att man ligger i toppen bland de privata bankerna. Den största privata banken är HDFC med en marknadsandel på 10%. Det som ICICI har lyckats med jämfört med HDFC är att ICICI har en hög räntemarginal (4,4%) trots bolånen.

Vi är positiva till den Indiska bankmarknaden

Efter valet och den nya budgeten gör vi bedömningen att det kommer bli ännu bättre fart på Indiens ekonomi. Det jag har hört under analysveckan är att stora indiska bolag generellt sett har låg skuldsättning. Kombinationen av banker som är villiga att låna ut pengar och bolag med låg skuldsättning gör att vi har en positiv vy på Indiska banker. Det finns en parameter till som gör Indien intressant för aktieplacerarna och det är att det finns restriktioner på att ta ut kapital ur landet. Det maximala beloppet en privatperson kan ta ut ur landet är 250 000 USD vilket gör att aktiemarknaden, utöver guld och fastigheter, är en viktig plats för den vanliga indiern att placera sin förmögenhet på.

Blogg | 1 apr 2025

Blogg | 18 mar 2025

Blogg | 7 mar 2025

Den här webbplatsen använder cookiesför statistik och användarupplevelse.

Brock Milton Capital. använder cookies för att förbättra din användarupplevelse, för att ge underlag till förbättring och vidareutveckling av hemsidan samt för att kunna rikta mer relevanta erbjudanden till dig.

Läs gärna vår Integritetspolicy . Om du samtycker till vår användning, välj Tillåt alla. Om du vill ändra ditt val i efterhand hittar du den möjligheten i botten på sidan.