De aktier som gav det bästa bidraget under månaden var Vulcan Materials, Martin Marietta och Nvidia. De aktier som hade den svagaste utvecklingen under månaden var Atlas Copco, SIKA och ASML.

Vi kopplar ihop ASMLs och Atlas Copcos negativa utveckling under månaden med att investeringarna i halvledarsektorn generellt ser ut att bli mindre i omfattning. ASML hade en ganska jobbig rapportdag då marknaden ogillade att orderingången var sämre än väntat och att bolaget drog ned sin guidning av försäljningen för 2025. I mitten av november kommer globalteamet att besöka ASMLs kapitalmarknadsdag för att bilda oss en uppfattning om bolagets framtidsutsikter. Håll utkik efter inlägg både på Linkedin och vår blogg om kapitalmarknadsdagen. Under oktober besökte vi SIKAs (innehav i BMC Global Select) kapitalmarknadsdag i Zürich. SIKA är ett byggnadsmaterialbolag som ligger i framkant vad gäller kvalitativ renovering inom infrastruktur, exempelvis renovering av broar och tunnlar. Om vi kan renovera i stället för att bygga nytt, sparar vi enormt mycket på nya koldioxidutsläpp som annars skulle uppstå när vi tillverkar ny betong.

På den positiva sidan blev det en rejäl revansch från Vulcan Materials och Martin Marietta som båda släppte kvartalsrapporter som togs emot väl av aktiemarknaden. Nvidia fortsätter att utvecklas starkt baserat på de investeringar som sker inom AI.

Gå gärna in på vår blogg där ni kan läsa våra inlägg om spännande analysresor och bolagsbesök. Bloggen hittar ni här.

Händelser och trender i marknaden - vad dominerar utvecklingen?

Aktiemarknaderna har varit volatila under oktober månad beroende på stora svängningar i de långa obligationsräntorna samt utspel från Kina gällande ekonomiska stimulanser. Kina driver nu en expansiv finanspolitik som ska stötta tillväxten i landet och som bland annat omfattar skuldsanering, åtgärder för att stötta konsumenten samt att lätta på säkerhetskraven på bankerna så att de kan låna ut mer pengar. Nyheterna om de ekonomiska stimulanserna har drivit upp de kinesiska börserna.

Inflationen fortsätter att falla i USA vilket gör att vi kan se fram mot ytterligare en sänkning av styrräntan på 0,25–0,5 procentenheter innan årsskiftet. Trots att inflationen faller har den tioåriga amerikanska statsobligationsräntan stigit 0,5 procentenheter till nivåer runt 4,3%. Bakom den senaste tidens ränteuppgång finns en förväntan att USA:s budgetunderskott ska fördjupas ytterligare de kommande åren nu när Donald Trump har vunnit presidentvalet. Donald Trump har under sin valturné talat mycket om att sänka skatterna för företagen vilket minskar skatteuttaget till staten. De stigande marknadsräntorna har gjort att riskaptiten för aktier minskat under månaden och då i synnerhet aptiten för att investera i mindre bolag.

Förra månaden skrev vi att biltillverkarna i Europa för närvarande genomgår en smärre kris vilket nu har utvecklat till en större kris. VW talar nu om att stänga tre bilfabriker i Europa och säga upp tusentals anställda för att sänka sina kostnader. VW får nu lida för att de har varit alldeles för långsamma i omställningen av sin bilproduktion mot elbilar. Förnärvarande är det mindre än 10% av alla bilar som lämnar Volkswagen som är rena elbilar. Kinesiska BYD är nu världens största tillverkare av elbilar och vid bolagets senaste kvartalsrapport var omsättningen större än Teslas kvartalsomsättning. All dramatik inom den europeiska biltillverkningen påverkar även halvledarbolagen som levererar chip till bilindustrin. Detta har lett till stora kursfall i bolag som exempelvis Infineon och ST Microelectronics.

Förändringar i portföljen

Under oktober månad gjorde vi följande förändringar i BMC Global Select. Vi sålde vår Special Situation i det brasilianska betalningsbolag Pagseguro och nytt innehav i fonden som en Special Situation är Nike. Bolaget har haft en tuff tid på börsen de senaste fem åren på grund av ett misstag de har gjort med sin distributionsmodell. Nike höjde priserna och satsade mer på exklusiva distributörer vilket har hämmat försäljningen. För att reparera sitt misstag går nu Nike tillbaka till att sälja sina kläder och skor till en bredare distribution med fler återförsäljare. Bolagets värdering är på fem års lägsta och med hänsyn tagen till att vinst per aktie ska växa mer än 15% nästa år, tycker vi att det är en synnerligen intressant investering. Vi gjorde också ett tillfälligt inhopp i amerikanska Paypal under oktober men efter en tveksam kvartalsrapport valde vi att sälja ut bolaget helt och hållet.

Fondens positionering - marknadstro framåt

I globalfonden har vi en intressant blandning av starka Champions och spännande Special Situations. Vi bedömer att höstens räntesänkningar kommer vara en viktig drivare för avkastningen framåt. En annan positiv faktor för aktiemarknaden är att det amerikanska presidentvalet är klart och vi nu kan lägga det bakom oss. I skrivande stund har BMC Global Select en prognostiserad aggregerad vinsttillväxt på mer än 16% för det kommande året, vilket kommer bidra positivt till fondens framtida avkastning.

Vi tackar för förtroende att få förvalta ert kapital.

*MSCI All Country World NTR $ i SEK

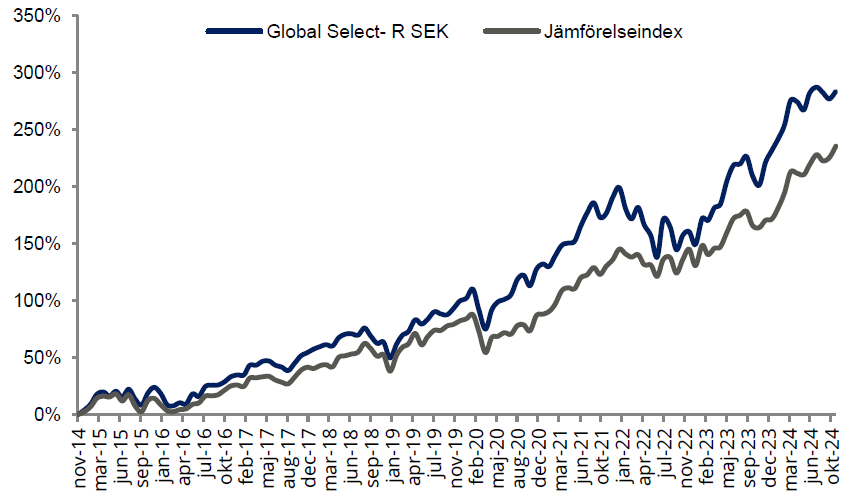

| En månad | I år | Tre år | Sedan start |

BMC Global Select - R SEK

| 1,76%

| 15,55%

| 38,81%

| 283,68%

|

Jämförelseindex

| 3,05%

| 23,44%

| 45,83%

| 235,43%

|